Pożyczki i kredyty są złe! Ale…

Jestem przeciwnikiem wszelkich kredytów i pożyczek, …

Zastrzeżenie jest jednak jedno, a mianowicie – przeciwnikiem pożyczania na konsumpcję. Przykładem takiej konsumpcji podpartej zadłużeniem jest wydawanie wynagrodzenia za stworzoną przez siebie wartość na pokrycie kosztów odsetek od rzeczy kupionych, które nie generują dodatkowego dochodu. Wyjątkiem od tego jest właśnie kredyt hipoteczny oraz kredyty inwestycyjne.

Przemyślane wzięcie kredytu hipotecznego jest bardziej opłacalne niż jego kupno za gotówkę.

W szczególności mogąc skorzystać z programu „Kredyt 2%” w połączeniu z Gwarancją wkładu własnego, gzie gwarantem jest BGK – Bank Gospodarstwa Krajowego.

Oczywiście musimy na początku przyjąć pewne założenia i od razu zastrzec, że nie dotyczy to każdego, bo to zawsze jest indywidualna sprawa, a sam wpis nie jest żadną poradą w rozumieniu (Dz. U. z 2005 r. nr. 206, poz. 1715). To co mówię i piszę jest jedynie zbiorem informacji i indywidualnych przemyśleń i opinii opartych na dotychczasowo zdobytej wiedzy i doświadczeniach na dzień publikacji.

Założenia do wysunięcia konkluzji:

Założenia dotyczące kapitału i nieruchomości:

- Gotówka: 500 000 zł

- Koszt nieruchomości: 400 000 zł

- Koszt remontu i kosztów pośrednich: 100 000 zł

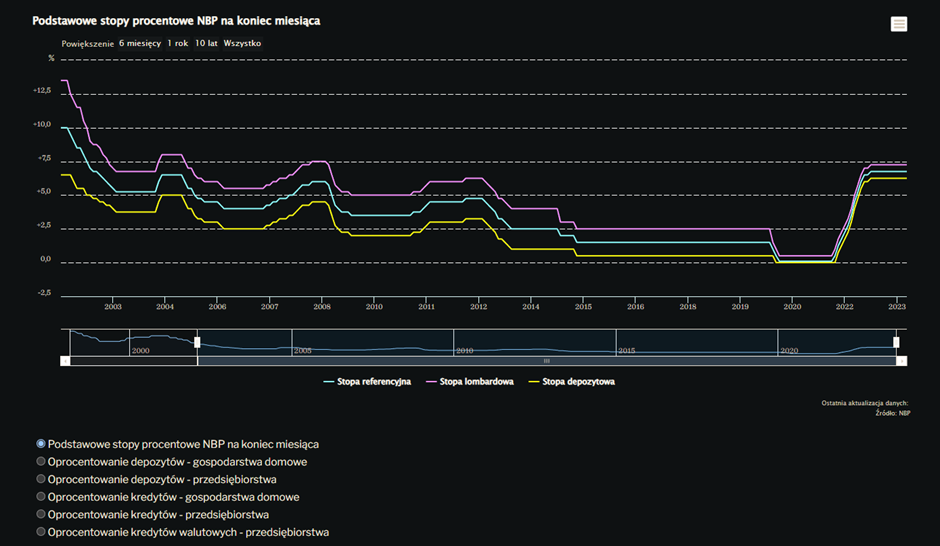

Stopy procentowe:

Źródło – NBP

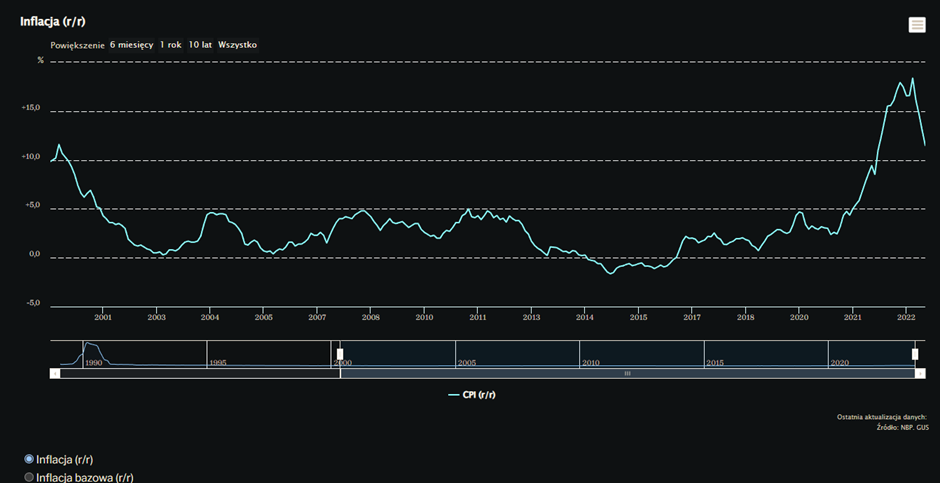

Inflacja w ostatnich latach:

Źródło – NBP

Projekcja inflacji:

Źródło – NBP

Stopa zwrotu z inwestycji:

Do obliczeń najrozsądniej będzie przyjąć bezpieczny, płynny, powszechny i prosty w użyciu produkt inwestycyjny. Od razu na myśl przychodzą Obligacje Skarbu Państwa. Jako, że ma być to kredyt na dłuższy okres to najsensowniejszym i dość optymalnym wyborem mogą tu być Obligacje dziesięcioletnie, które podkreślę zawsze można spieniężyć w razie potrzeby.

Nie będę w tym materiale przedstawiać wyliczeń, bo w profesjonalny i przejrzysty sposób można znaleźć to już na wielu kanałach, m.in. na kanale Moneciarz -> tutaj .

Kierując się wyliczeniami uwzględniającymi oczywiście wspomnianą prognozowaną inflację oraz podatek od zysków kapitałowych zakładamy w kolejnych latach czterech latach średnią stopę zwrotu na poziomie 18,8% (dane na czas powstania filmu autora). Od kwoty jaką mamy czyli 400 000 zł to łącznie 75 200 zł. To daje w ciągu tych czterech lat daje średnio rocznie 18 800 zł, czyli miesięcznie 1560 zł. Podkreślam średnio.

Jeśli jesteś zainteresowany podobnymi treściami to możesz pobrać naszego darmowego ebooka ze strony zapisując się na newsletter.

Tam w rozdziale finanse znajdziecie więcej informacji poświęconej tematyce finansów.

Zobacz też słownik pojęć w tematyce finanse

W tym filmiku dzielę się wszelkimi spostrzeżeniami i szczegółami odnoszącymi się do tego kontekstu. Staram się słownie wyjaśnić, czym w zasadzie kieruję się wygłaszając tą tezę.

Polecam posłuchanie, bo wspominam o kilku kwestiach nieco w inny sposób niż w tekście.

W natłoku słów niestety poplątały mi się niektóre słowa, niemniej nie zmienia to sensu całego kontekstu.

Zalety kredytowania względem kupna za gotówkę:

Dostęp do gotówki w wyjątkowych momentach (nagłe wydatki)

To właściwie będzie najistotniejsza kwestia. Chyba nikogo nie trzeba przekonywać to tego, że dobrze jest mieć gotówkę, która jak poduszka pozwala nam amortyzować wszelkie niespodziewane i kosztowne sytuacje. Mając zabezpieczenie finansowe pozwalające nam przetrwać, bez dodatkowych obrażeń nagłe wypadki, które wielokrotnie drenują nasze portfele. Jest to między innymi zepsuty sprzęt AGD, samochód, czy co gorsza, nieprzewidziane wydatki na cele zdrowotne, gdzie niejednokrotnie mogą one sięgać olbrzymich kwot. Sytuacja może dotyczyć nie tylko nas, ale często naszych bliskich. Wydając całą gotówkę nie jesteśmy wówczas w stanie sobie pozwolić na takie wydatki, nie mając na nie środków.

Można powiedzieć, że zawsze wówczas mogę pożyczyć od rodziny. Teoretycznie tak, ale pod warunkiem, że mamy takie możliwości, więc nie dotyczy to każdego. Niemniej jednak, co jeśli wówczas członek naszej rodziny również będzie w potrzebie? Wówczas pojawia się kłopot. Dodatkowo musimy się wówczas zmagać emocjami związanymi ze świadomością tego, czy może ta osoba chciałaby zrobić sobie remont, kupić samochód, itp.

Oczywiście tutaj kolejnym opozycyjnym argumentem może być fakt, że możemy na tę potrzeby zaciągnąć kredyt konsumencki. W takim wypadku, kiedy nie mamy skrupułów w wzięciu drogiego kapitału to dlaczego nie chcemy wziąć taniego kredytu zwanego w Polsce hipotecznym.

Jest jeszcze jedna teoria, którą usłyszałem, z którą podkreślam już na wstępie się nie zgadzam, a mianowicie ubezpieczenie. Tutaj pierwsze moje pytanie – od czego? Bo chyba od wszystkiego się nie da. Kiedyś sprawdzałem ile kosztuje przykładowe ubezpieczenie od nowotworów i się przeraziłem. W szczególności, że to tylko jedno z zagrożeń.

Ponadto ubezpieczenia nie działają niestety tak jak powinny. Poniżej kilka przesłanek by tak sądzić. Wszystko w tym podpunkcie pozwala mi sądzić, że bezpieczniejszą opcją tutaj będzie kredytowanie.

Wśród nich ponad 7 tys. sygnałów (74 proc.) wskazywało na potencjalne nieprawidłowości związane z ubezpieczeniami OC posiadaczy pojazdów mechanicznych.

UKNF od początku 2014 r. do I kwartału 2018 r. otrzymał ponad 11,5 tys. zgłoszeń o potencjalnych naruszeniach interesów klientów zakładów ubezpieczeń.

UKNF przez wiele lat nie reagował także na zaniżanie przez ubezpieczycieli wysokości składek ubezpieczenia OC posiadaczy pojazdów mechanicznych poniżej poziomu pokrywającego wypłatę odszkodowań i koszty ich działalności. W konsekwencji doprowadziło to do skokowego wzrostu składek. Długo trwało także postępowanie związane z nałożeniem kar pieniężnych na ubezpieczycieli za niewłaściwe kalkulacje składek. Kary zostały nałożone dopiero po 2-3 latach od przygotowania wniosku w tej sprawie i ok. 5 lat od identyfikacji problemu.

NIK zwraca uwagę, że zarówno Rzecznik Finansowy, jak i rzecznicy konsumentów ze względu na swoje kompetencje mieli ograniczone możliwości doprowadzenia do rozstrzygnięcia sporów konsumentów z ubezpieczycielami. Nie mogli bowiem nakazać firmom ubezpieczeniowym zmiany stanowiska. Dlatego konsumenci, aby dochodzić swoich praw często musieli występować na drogę sądową, na co jednak rzadko się decydowali.

Zdaniem NIK Rzecznik Finansowy i rzecznicy konsumentów, na ile mogli, właściwie wspierali konsumentów w sprawach indywidualnych. W okresie od początku 2014 r. do końca kwietnia 2018 r. do Rzecznika Finansowego wpłynęło ponad 62 tys. wniosków klientów zakładów ubezpieczeń dotyczących nieuwzględnienia ich roszczeń. Najważniejszymi przyczynami składania skarg było oddalenie roszczenia przez zakład ubezpieczeń (blisko 44 proc.), spór co do wysokości odszkodowania (30 proc.), zagadnienia związane z naliczeniem i rozliczeniem składki (ponad 10 proc.) oraz opieszałość w postępowaniu odszkodowawczym (5 proc.). Rzecznik podjął interwencję w 84 proc. przypadków, w wyniku czego 19 proc. spraw zakończyło się pozytywnie dla klienta. Wnioski, które wpłynęły do Biura Rzecznika w okresie objętym kontrolą były szczegółowo analizowane pod kątem możliwości udzielenia pomocy klientom podmiotów rynku ubezpieczeniowego.

Teoretyczny wzrost ceny nieruchomości w czasie – (założenie spekulacyjne*)

* tutaj nie mamy pewności tylko przesłanki

Podobnie jak poprzednio tak i w tym przypadku istotą tego punktu jest opłacalność i zwiększanie swoich pozycji inwestycyjnych w nieruchomościach. Wspomnę tutaj jedynie wyłącznie o tym dlaczego sądzę, że ceny na najbliższym czasie będą się pięły w górę, a jest ku temu kilka powodów.

Program „kredyt 2%”

To jeden z największych szkodników, które zafundował nam obecny populistyczno-socjalistyczny, żeby nie powiedzieć socjopatyczny rząd. Osoby, które nie mogą skorzystać z programu będą tutaj najbardziej pokrzywdzone. Nie wspominając już o tych osobach, które w niedługim czasie i tak będą kupować nieruchomość, a nie mogą z różnych względów skorzystać z programu.

Wszyscy odprowadzający podatek w Polsce, zmuszeni są do składania się na nieliczną garstkę. Na program nie załapią się osoby, które nie są w okolicach średniej, więc duża grupa poniżej klasy średniej i tak nie będzie w stanie przystąpić do programu. Żeby dostać stosunkowo niedrogie mieszkanie w stanie deweloperskim w średnim mieście w Polsce, należy liczyć się z kwotami w okolicach pół mln PLN.

Ratunkiem może być kupno mieszkania z rynku wtórnego lub w niszowych miastach i miasteczkach. W przeciwnym wypadku zaciągając kredyt na 25 lat trzeba się liczyć z koniecznością posiadania kwoty przekraczającej 5 tys. netto przy dzisiejszych stopach procentowych, aby klasyfikować się do programu.

W kilku prostych słowach tłumaczą to posłowie w sejmie.

Kredyty nie są dedykowane jedynie dla Polaków, a dla wszelkich narodowości. Z tego, co zauważam ten temat jest najczęściej poruszany w mediach internetowych, z uwagi na to podejrzewam, że jest najbardziej polaryzujący.

Ceny nieruchomości skoczyły znacząco w ostatnim czasie. Deweloperzy tuż po ogłoszeniu programu zaczęli regularnie podnosić ceny. To znacząco obniżyło potencjalny zysk wynikający ze skorzystania programu, ale jednocześnie dało szanse na wzięcie kredytu z uwagi na podwyższenie zdolności kredytowej w programie. Generalnie program skutecznie przyczynia się do podwyższenia zysków przede wszystkim w sektorze deweloperskim i powiązanych, bankowym, ubezpieczeniowym. Wzrost cen przyczyni się jednocześnie do tego, że zakup nieruchomości dla przeciętnego Polaka będzie jeszcze trudniejszy, a często wręcz niemożliwy. Może właśnie to jest celem.

Spadek stup procentowych

Wiele przesłanek pozwala sądzić, iż w niedługim czasie polityka stup procentowych NBP może ulec zmianie. Od kilku miesięcy mamy dezinflacje, co w opinii wielu obserwujących poczynania i zakusy Pana Glapińskiego, może spowodować zapowiedzi obniżek stup procentowych. Jak wiadomo drogi kredyt nie jest najlepszym motorem dla gospodarki. Tani kredyt sprawia, że inwestorzy chcą je zaciągać. Opłacalna inwestycja to taka, w której po zdjęciu z przychodu wszelkich obciążeń finansowych zostaje nam dużo w portfelu. Drogi kredyt sprawia, że trudniej znaleźć inwestycję, która pomimo wysokich kosztom odsetek, jest w stanie na siebie dobrze zarabiać.

Wielokrotnie można było zaobserwować wzrost marż kredytowych, kiedy wskaźniki WIBOR były na niskich poziomach. To czego bank nie zarobi na WIBOR’ze, to odbije sobie trochę na marży.

Mając na uwadze te dwa czynniki i znając te zależności, można spekulować, że kredyt najlepiej wziąć w momencie kiedy marża jest na stosunkowo niskich poziomach, a wskaźniki kosztów wynikających ze stup procentowych, mogą mieć tendencje zniżkowe. Wiele osób rozumie tę zależność i będzie zainteresowana wzięciem kredytu właśnie w takich okolicznościach.

Zamiana wskaźnika WIBOR® na WIRON

Z nowym rokiem we wszystkich polskich kredytach stary wskaźnik ma zostać zastąpiony. Obecne wyliczenia i przesłanki pokazują, że WIRON będzie zauważalnie bardziej sprawiedliwym i korzystniejszym z perspektywy klienta wskaźnikiem.

Obserwatorzy i w szczególności doradcy kredytowi, którzy mają doświadczenie w tej branży mogą dojść do wniosku, że nie koniecznie odbije się to pozytywnie dla nowych klientów. Jest tak ponieważ banki są cwane i nie łatwo będzie im pogodzić się z obniżeniem zysków jakie do nich płyną. Klienci mogą więc spodziewać się podwyżek marż nowych kredytów. To nie jest może takie oczywiste, jednak wiemy, że działają oni na „wolnym” rynku, czyli konkurują z innymi bankami. Często bywa też tak, że pionierzy wyznaczają trendy, a ten został już wyznaczony przez ofertę ING Banku. Bank zdecydował się już na zaproponowanie klientom oferty z WIRON’em.

Można więc wysnuć kolejną spekulacyjną tezę, że warto wziąć kredyt przed zmianą wskaźnika jeszcze z ofertą WIBOR’ową i z nadzieją spodziewać się obniżki kosztów kredytu, powiązanego z zablokowaną marżą i zamianą wskaźnika.

Polecam artykuł Money.pl, który w przejrzysty sposób tłumaczy i pokazuje jak kształtują się oba wskaźniki.

Spadek dostępności nieruchomości

Z obawy na podnoszenie cen oraz wybieranie z rynku przez kupujących nieruchomości część ludzi w obawie, że zaraz zniknie wszystko, albo będzie w jeszcze wyższej cenie sama nakręci jeszcze dodatkowo rynek sprzedającego. Podobno w obecnej sytuacji jest taki popyt, że ludzie rezygnują z usług pośredników, ponieważ mieszkania schodzą na pniu. W takiej sytuacji, kiedy słyszymy od sąsiada, że sprzedał od ręki i żałuje, że nie zaśpiewał większej kwoty, to pierwsze, co przyjdzie do głowy kolejnemu sprzedającemu to spróbować sprzedać jeszcze drożej.

Drastyczny spadek ilości rozpoczętych budów R/R przez deweloperów. Brak wystarczającej podaży.

Mogę tylko podejrzewać, że przyczyną tego są ostatnie czasy (niepewność, wysokie stopy procentowe). Deweloperka to z tego, co wiem świetny rynek, opłacalny, z wysoką stopą zwrotu, z zainwestowanego kapitału i czasu. Wielokrotnie też ryzyka i stresu. Wielu deweloperów niemalże całkowicie podpiera się kredytem. Ewidentnie wpływ wysokich kosztów kredytu również przyczynił się do tego, że deweloperzy wstrzymali się od produkcji. Dodatkowo wiedzieli też, że duża część zakupów klientów odbywa się przy wsparciu się kredytem, stąd drogi kredyt i może nie być tylu kupujących.

Rezultatem tej sytuacji będzie prawdopodobnie wzrost cen. Jak wiemy, osiedla nie buduje się w miesiąc, a co za tym idzie, albo kupujemy nową dziurę w ziemi i czekamy, albo przepłacamy.

Krótkie podsumowanie sprawozdania GUS na stronie inwestycje.pl

Ciągłe zarabianie na posiadanej gotówce poprzez zainwestowanie środków

Zgodnie z założeniami z poprzedniego nagłówka, w momencie posiadania gotówki można ją zainwestować, by czerpać z tego kapitału zyski. Jak wiadomo pińiąc robi pińiąc. To kolejny i to w moim odczuciu jeden głównych argumentów na to, że sensowniejsze jest posiłkowanie się kapitałem banku w przypadku zakupu nieruchomości. To się po prostu opłaca. A finansowa korzyść, która z tego wynika to 75 200 zł tylko przez pierwsze 4 lata. Dla mnie rachunek jest prosty.

Możliwość całkowitego spłacenia całego lub części kredytu za posiadaną gotówkę

Wzięcie kredytu w obecnych czasach daje na tyle dużą elastyczność, która pozwala pozbyć się go z dnia na dzień. W wielu przypadkach również bez dodatkowych kosztów. Mam tutaj na myśli ewentualne koszty początkowe związane z ubezpieczeniami, marżami, etc. Istnieją jednak także warianty (nawet w tych samych bankach, jako inne oferty) pozwalające rozciągnąć koszty początkowe, na raty kredytu, przy zerowych nakładach początkowych. W takich wariantach wcześniejsza spłata jest bezpłatna. Tak jest od kilku lat, od kiedy w umowach kredytowych, klauzule o dodatkowych kosztach wcześniejszej spłaty, są abuzywne – zabronione. W konsekwencji, o ile oczywiście mamy środki, jak w naszym przykładzie, kredyt może zostać spłacony w dowolnym momencie, jak na przykład kiedy przestanie być opłacalny, bądź zacznie być dla nas niekomfortowy.

Druga furtka jaka nam zostaje to również możliwość wcześniejszej nadpłaty kredytu. Taka nadpłata może nam skrócić okres kredytowania, w momencie kiedy złożymy taki wniosek, przy jednoczesnym obniżeniu sumy całkowitych kosztów kredytu czyli teoretycznego RRSO. Druga opcja to obniżenie raty kredytu wynikająca tak samo z nadpłaty kapitału, jednak nie skracaniu okresu kredytowania, co jest zwykle opcją domyślną, korzystniejszą dla banku.

W kwestii nadpłat istnieje jednak często szereg obostrzeń. Przykładem może być najnowszy rządowy program, który kryje się pod charakterystyczną nazwą „2%”, w którym to przez pierwsze 3 lata nie można nadpłacać kredytu, bez utraty dopłat w programie (oczywiście jak zawsze istnieją jednak obejścia).

Deprecjacja / dewaluacja waluty. Wysoka inflacja. Spadek realniej siły nabywczej pieniądza w czasie

Inflacja sprawia, że rata kredytu z czasem jest dla nas coraz mniejszym obciążeniem. Jeśli od razu wydamy całą gotówkę na nieruchomość wówczas nie ma wątpliwości, że wydajemy kwotę dzisiejszej siły nabywczej. Wiemy jednak, że dzisiejsze 3000 zł raty, którą teoretycznie dziś należałoby zapłacić to zupełnie inne 3000 zł, które będziemy płacić już za kilka lat. Przy tak wysokiej inflacji, która jak wciąż widać z prognoz NBP, koszty kredytu się realnie obniżają w czasie. Kwotę za pożyczony kapitał do oddania mamy cały czas tą samą (pomijając WIBOR), natomiast w tym czasie, niemalże na pewno, dostaniemy podwyżki, czy waloryzacje.

Zakładając, że przykładowo mamy kilka nieruchomości i utrzymujemy się z nich, to w dobie tak dużej inflacji będziemy również podnosić cenę najmu, nawet długoterminowego, bo chyba większość, jak nie każdy w swoich umowach najmu ma dopisaną klauzulę dotyczącą korekty inflacyjnej. Już nie wspominając o temacie napływu imigrantów do Polski, który jeszcze nasila proces wzrostu cen.

Na koniec w tym podpunkcie należy jeszcze wspomnieć, że sama inflacja także może nakręcać spirale kolejnych wzrostów cen poprzez wzrost oczekiwań płacowych.

Kupując za gotówkę, oczywiście będziemy lokować pieniążki w nieruchomość, która raczej będzie zyskiwać na wartości. Natomiast co jeśli nie? No właśnie wówczas ratuje nas wzrost wartości zdywersyfikowanego portfela i inwestycje w obligacje, które stanowią jedynie przykład. Ten punk pojawił się tu jednak głównie z tego powodu, że czy to za gotówkę czy kredytując zawsze lepsze to, niż trzymanie pieniędzy w skarpecie, a w szczególności na koncie. Inflacja obecnie jest na tak wysokich poziomach, że nieroztropnym byłoby pozwolenie na to, aby nasze pieniądze, a raczej przez lata poświęcony czas w pracy został zmarnotrawiony, bo to jest gorsze niż praca charytatywna. Gorsze dlatego, że musimy jeszcze odprowadzić od tego przymusowo podatek, opłacić składki ZUS, itp., a od pracy jako wolontariusz już nie.

Zalety kupna za gotówkę względem kredytowania:

Wiem, że nie będę tutaj obiektywny, dlatego podkreślam, że nie jest to żadna porada i warto posłuchać przed podjęciem decyzji w szczególności opinii przeciwstawnych. Postaram się jednak podać co najmniej trzy argumenty przeciwne.

Nieświadomość zasad funkcjonowania umowy i samego kredytu

Zawsze powtarzam znajomym żelazną regułę – Nie inwestuj w to, czego nie rozumiesz. Wyklucza to jako pierwsza podstawowa zasada posiłkowanie się kredytem w momencie nie rozumienia podstawowych cech tego produktu oraz chociaż totalnie podstawowych zasad ekonomii. Mam tutaj głównie na myśli świadomość zmienności stup, a jednocześnie to, że należy być na to przygotowanym. Zarówno finansowo, jak i mentalnie.

Dobrze trzymać się zasad Warren’a Buffett’a:

– “Inwestowanie w siebie to najlepsza rzecz, którą możesz zrobić. Rób wszystko to, co poprawia twoje talenty; to jest coś czego nikt nie może ani opodatkować, ani tobie odebrać.”

– “Zasada nr 1: Nigdy nie trać pieniędzy. Zasada nr 2: Zawsze pamiętaj o zasadzie nr 1.”

– “Nigdy nie inwestuj w biznes, którego nie rozumiesz”, “Ryzyko bierze się z nieświadomości swoich poczynań.”

Spokój psychiczny

Mnie to nie dotyczy, jednak wiem, że wiele osób nie czuje się komfortowo z kredytem. Nie będę wnikał czy wynika to z braku zrozumienia, porwania się na zbyt drogie nieruchomości lub wykończenie w stosunku do naszych możliwości zarobkowych, brak poduszki finansowej, czy innych powodów

Wzrost WIBOR / WIRON

I to jest największe zagrożenie. Nie zdarza się to często, ale pewnie w ciągu 25 lat kredytowych doświadczymy tego na jakiś okres co najmniej raz. Z tym trzeba się liczyć i to trzeba sobie policzyć. Sądzę, że realnie trzeba przyjąć sytuacje, że przez dobre kilka miesięcy musimy być w stanie spłacać ratę na poziomie 10% plus marża od pozostałego kapitału. Jeśli jesteśmy w stanie sobie na coś takiego pozwolić to chyba możemy spać spokojnie. W szczególności, że podwyżki stup, a co za tym idzie wskaźników, o których wspominamy skorelowane jest z tym, że mamy wysoką inflację, a to jednak przekłada się na podwyżki pensji. Przynajmniej powinno.

Podkreślam, że to nie tyczy programu „kredytu 2%”, gdzie przez 10 lat przy ratach malejących pozostanie nam na tyle mało kapitału do spłaty, że podwyżka stóp nie powinna spędzić nam już snu z powiek.

Utrata stałych dochodów i jednoczesny brak ubezpieczenia na tę ewentualność

Niestety w przypadku, w którym nie mamy z czego na bieżąco pokrywać rat kredytu musimy pozbywać się kapitału, który w zamyśle miał nas chronić przed taką sytuacją. No i jeśli wszystko wydamy (przypominam – 400 tys. plus odsetki od tego, co do tej pory zarobił ten kapitał), wówczas jesteśmy zmuszeni, albo do znalezienia innego źródła dochodu lub co najgorsze do sprzedaży nieruchomości i spłaty kredytu, która niekoniecznie zyskała na wartości (ale raczej zyskała :P).

Dodam tylko, że bankowi nie zależy na naszej wcześniejszej spłacie zadłużenia. W końcu oni na tym zarabiają. W większości przypadków jesteśmy w stanie dogadać się z bankiem na chwilowe zamrożenie spłaty, dzięki czemu oby dwie strony wychodzą na tym korzystnie. Takie wakacje kredytowe nie działają oczywiście tak samo jak program rządowy, bo za wszystko przyjdzie nam zapłacić po prostu później i to niestety więcej, jako że okres kredytu się wydłuży.

Tutaj jednak od razu musze napisać. A co jeśli nie mamy kredytu, wydaliśmy całe siano na nieruchomość i tracimy pracę? Jesteśmy w kropce, bo nie stać nas na utrzymanie mieszkania i musimy je sprzedać.

Miesięczny wypływ gotówki z portfela na ratę kredytu

Świadomość tego, że mamy kwotę X do dyspozycji, która pomniejszona jest o niebagatelną sumkę, może dostarczać nam dodatkowych emocjonalnych obciążeń. Niemniej jednak wówczas należy przypominać sobie, że nasz kapitał generuje wciąż dodatnią stopę zwrotu ponad to, co my płacimy za odsetki kredytu, który dodatkowo się dewaluuje.

Paląca gotówka

Krótko w kilku słowach. Ten podpunkt dotyczy tych osób, które nie potrafiłyby się powstrzymać przed uszczupleniem pozostałych 400 tys. zł. Teza zakłada, że całą kwotę zebrała inna osoba, po jeśli nie to pozostaje wówczas pytanie jak udało nam się uzbierać taką kwotę.

Co z nadpłatą kredytu?

Znając założenia, każdy sam jest w stanie wyciągnąć wnioski, jakie mam zdanie w tym temacie. Założenia są proste, jeśli się opłaca to nadpłacać, jeśli nie to nie nadpłacać. Niemniej jednak indywidualnie trzeba stwierdzić, co oznacza opłacalność dla każdego z nas. Ja raczej w tym temacie kierować się będę stricte rachunkiem matematycznym. Dla części z posiadaczy kredytu, którzy czują się z nim niekomfortowo, polecam przeprowadzić sobie kalkulacje i oczywiście mając dużą poduszkę finansową, ocenić na ile cenimy sobie spokój psychiczny związany ze nadpłatą kapitału. Osobiście nie czuję się źle z kredytem. Wynika to z tego, że mam spoty bufor bezpieczeństwa. Mało tego wiem, że kiedy spłacę obecne kredyty, kupię kolejną nieruchomość, również na kredyt.

Na koniec powiem coś, co wielu uzna za bulwersujące. W opozycji do tego, że wielokrotnie słyszymy, że kredyt to brak wolności, uważam, że kolejne nieruchomości, które mam nadzieję kupię kredytując zakup, przybliżą mnie do zwiększania swojej wolności.

Życzę Ci satysfakcjonującego tygodnia oraz w perspektywie czasu, zadawalających decyzji inwestycyjnych.

Pozdrawiam serdecznie

Darek 🙂

Hasła użyte w filmiku:

Poduszka finansowa

Rebalansing

ETF

Obligacje

Obligacje indeksowane inflacją

IKE, IKZE

Portfel inwestycyjny

Inne finansowe zobacz w słowniku pojęć na naszej stronie

Jeśli szukasz polecanych książek z zakresu finansów to zajrzyj do naszego ebooka oraz na stronę:

Zakładka Polecane -> Finanse

Zapraszamy także do grup tematycznych na FB – GRUPA Finanse osobiste

- Dlaczego będziesz biedny na emeryturze. Czy da się temu zaradzić?!Jakie powinniśmy mieć podejście do przyszłości i dlaczego warto o tym rozmawiać nie tylko z dziećmi. Czy Polacy są nieodpowiedzialni i nie potrafią myśleć o tym co równie istotne? Czy potrafimy skupić się tylko na konsumpcji i wymówkach? O tym wszystkim w tym materiale. Porozmawiamy o danych i ich analizie, a nie tym, co nam się wydaje. Podzielę się oczywiście też swoją opinią oraz wyciągnę jakieś wnioski.

- WYBORY do sejmu 2023Przepychanka Jarek i Donald popis, Hipokryzja. PO miało afery, ale afery PiS gonią afery. Wystarczy spojrzeć na ostatni miesiąc… Koalicja nie ma nic do zaproponowania i jednocześnie na wszystko. Sam populizm i walka z PiS. Co z resztą pokazała ostatnia DEBATA na TVP. Licytacja, kto da więcej, jednocześnie zmniejszając wpływy budżetowe, a pieniądze znajdą się automatycznie. Czy naprawdę ktoś w to wierzy? Czy raczej godzi się z tym, że w ramach chwilowych korzyści będziemy zadłużać się na dziesięciolecia?

- Zakup nieruchomości? Czy kredytować czy kupować za gotówkę? Co się bardziej opłaca? Który wariant bezpieczniejszy?Zastrzeżenie jest jednak jedno, a mianowicie – przeciwnikiem pożyczania na konsumpcję. Przykładem takiej konsumpcji podpartej zadłużeniem jest wydawanie wynagrodzenia za stworzoną przez siebie wartość na pokrycie kosztów odsetek od rzeczy kupionych, które nie generują dodatkowego dochodu. Wyjątkiem od tego jest właśnie kredyt hipoteczny oraz kredyty inwestycyjne.

- Podróż w czasieDroga 20 latko / drogi 20 latku, Pisze do Ciebie z przyszłości mając dziś 28 lat, będąc dzień przed swoimi urodzinami. Podobnie jak Ty, nie miałem w swoim otoczeniu nikogo takiego, kto by mnie rozumiał i pomógł mi się rozwijać. Mógł dać jakieś dobre dla mnie wskazówki, być mentorem. Znalazłem rozwiązanie

- Dlaczego dywersyfikacja?Doświadczenie w inwestowaniu świadomym według obecnej strategii to ok 3 lata. Wcześniejsze działania nie były świadomymi inwestycjami, a jedynie spekulacją bez długoterminowej strategii. Stosuje połączenie strategii procentowego podziału portfela długoterminowego na różne walory finansowe i strategii DCA – dollar-cost average – czyli uśrednianie polegające na rozkładaniu zakupów i sprzedaży na równe sumy i regularne transakcje według strategii. Mam zaplanowaną strukturę portfela z podziałem na nieruchomości (fizyczne i papierowe [reity] ), ETF’Y i akcje, obligacje i obligacje indeksowane inflacją, kruszce, kryptowaluty i inne, m.in. towary. Gdzie co jakiś czas dokonuje transakcji, by podział wszystkich środków zgadzał się procentowo z założeniami, inaczej mówiąc, co 1-3 miesiące uzupełniam każdy z tych walorów odpowiednią wartością. Posiadam 10 procentowy portfel spekulacyjny, w celu zabawy spekulacyjnej, dający emocją ujście. Dzięki temu też więcej uczę się o samym sobie i inwestowaniu. Najgorszym wrogiem dla naszych inwestycji oprócz rządów i podatków jesteśmy my sami i emocję, którymi najczęściej się kierujemy. Często w konsekwencji decyzji podjętych pod wpływem emocji, jak strach czy chciwość kupujemy na górkach i sprzedajemy na dołkach, a tego chcemy raczej unikać.

- Inwestowanie w trudnych warunkach emocjonalnych czyli 10 wniosków, które pozwalają skutecznie inwestować i osiągać zyski bez zbędnych emocji.Doświadczenie w inwestowaniu świadomym według obecnej strategii to ok 3 lata. Wcześniejsze działania nie były świadomymi inwestycjami, a jedynie spekulacją bez długoterminowej strategii. Stosuje połączenie strategii procentowego podziału portfela długoterminowego na różne walory finansowe i strategii DCA – dollar-cost average – czyli uśrednianie polegające na rozkładaniu zakupów i sprzedaży na równe sumy i regularne transakcje według strategii. Mam zaplanowaną strukturę portfela z podziałem na nieruchomości (fizyczne i papierowe [reity] ), ETF’Y i akcje, obligacje i obligacje indeksowane inflacją, kruszce, kryptowaluty i inne, m.in. towary. Gdzie co jakiś czas dokonuje transakcji, by podział wszystkich środków zgadzał się procentowo z założeniami, inaczej mówiąc, co 1-3 miesiące uzupełniam każdy z tych walorów odpowiednią wartością. Posiadam 10 procentowy portfel spekulacyjny, w celu zabawy spekulacyjnej, dający emocją ujście. Dzięki temu też więcej uczę się o samym sobie i inwestowaniu. Najgorszym wrogiem dla naszych inwestycji oprócz rządów i podatków jesteśmy my sami i emocję, którymi najczęściej się kierujemy. Często w konsekwencji decyzji podjętych pod wpływem emocji, jak strach czy chciwość kupujemy na górkach i sprzedajemy na dołkach, a tego chcemy raczej unikać.